2022年2月25日,俄乌事件升级震惊了全球市场,全球股市和大宗商品市场动荡不安。专家表示,这将对大宗商品、能源政策和能源转型产生持久影响。

从天然气、煤炭、石油、铁矿石、铝、铂族金属和锌,到铜、铅、石化产品和化肥,国际市场对俄罗斯的某些商品的依赖程度相当高,尤其是能源矿产。俄罗斯是世界主要原油生产国和出口国,也是全球最大的天然气出口国,天然气储量全球第一。

2021年俄罗斯原油产量5.34亿吨,占全球原油产量12%,仅次于美国,位居世界第二。在原油出口上,俄罗斯仅次于沙特,也位居第二。许多大型国际石油和天然气公司、公用事业公司和矿业公司都在俄罗斯投资。

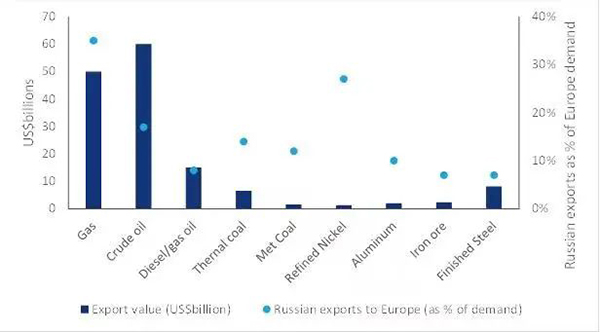

▲欧洲对俄罗斯商品进口的依赖程度及其货币价值(2021年),资料来源:伍德·麦肯齐、俄罗斯天然气工业股份公司、GTT等

据设在加拿大的矿业网站(MINING.COM)报道,近日,伍德·麦肯齐(Wood Mackenzie)的全球团队具体分析了俄乌战争对大宗商品特别是矿产品市场以及经济可能造成的风险与影响,以下为他们的观点。

俄罗斯天然气储量占全球19.8%,2020年俄罗斯出口天然气1999亿立方米,占全球天然气出口的16.2%。俄罗斯天然气占欧洲天然气进口的四成以上,占欧洲天然气需求的30%。俄罗斯出口欧洲的天然气等能源产品,对欧盟来说不可替代,欧盟国家更依赖俄罗斯。德国虽然暂停了北溪2号的批准程序,但去年以来欧盟国家就深陷严重的能源危机。乌克兰事件给欧洲天然气市场带来了压力,麦肯齐团队认为该市场已经经历了有史以来最严重的危机。从俄罗斯进口的管道天然气占欧盟需求的38%,这使得对俄罗斯管道的制裁变得令人望而却步。如果欧盟要停止所有俄罗斯天然气贸易,其长期影响更为严重。

麦肯齐团队认为俄罗斯也将损失惨重。按目前的价格计算,它每月将放弃75亿美元的收入甚至可能更多。在俄罗斯和欧盟就天然气进口问题的争执中,一切照旧仍然是最务实、最有可能的结果。

知名能源专家、埃信华迈公司副董事长丹尼尔·耶金近期在《华尔街日报》撰文指出,虽然今年1月,美国对欧洲的液化天然气出口量有史以来第一次超过俄罗斯的管道输送量,但如果俄罗斯彻底中断对欧洲的天然气出口,美国天然气出口量不足以弥补这一缺口,欧洲将陷入窘境,不得不重新启动煤炭和核设施来发电。

伍德麦肯兹咨询公司分析师卡捷琳娜·菲利片科指出,欧洲通常在夏季储存天然气以备冬季之用,对俄油气制裁短期内欧洲或能忍受,但中长期可能导致欧洲能源危机。不过,此次事件将增加欧盟对过份依赖俄罗斯天然气的担忧。短期内开辟新的供应渠道很难,而且价格将更加高企。但美国、卡塔尔和其他国家的液化天然气生产商正开始准备向欧盟出口;阿塞拜疆、东地中海和挪威的管道供应商也在坐等这样的机会。

这场危机还将促使欧盟重新思考天然气在其脱碳战略中的作用。昂贵的天然气价格为可再生能源以及生物甲烷和绿色氢气等替代气体提供了更好的发展空间。

必须想办法尽量避免俄罗斯煤炭产量减少对全球煤炭市场造成价格冲击,并避免导致欧洲煤炭短缺。俄罗斯煤炭约占欧洲冶金煤炭进口的30%,占欧洲动力煤进口的60%以上。对于欧洲来说,依赖俄罗斯煤炭主要是因为俄罗斯煤炭质量优质无法取代。目前,燃煤发电约占欧洲发电总量的14%。俄罗斯煤炭短缺对欧洲电力市场的影响不会像天然气那么大,但欧洲可能无法弥补依靠燃气发电造成的经济损失。

俄罗斯出口的460万桶/日的原油中,有230万桶/日流向西方国家。俄罗斯为欧盟提供了27%的原油进口份额。休斯敦大学能源学者埃德·希尔什认为,不仅俄罗斯对欧洲天然气的供应可能切断,其对世界其他地区的油气出口也可能切断。乌克兰局势恶化可能导致油价显著攀升。美媒报道称,地缘政治风险“可能导致全球能源价格上涨,或加剧全球供应短缺”,对经济增长前景构成风险。此外,国际基准油价2月24日一度突破每桶105美元,达2014年以来最高水平。但美国总统拜登当天宣布,无意对俄罗斯的石油出口实施直接制裁,油价随后回落到每桶99美元。麦肯齐团队指出,西方国家从俄罗斯购买的原油量在放缓。但在明确付款条件之前,供需平衡可能会进一步收紧。

俄罗斯和沙特阿拉伯是欧佩克+产量限制协议的合作伙伴。在实际石油供应削减的情况下,欧佩克将更有可能考虑利用备用产能来弥补损失,而不是将产量提高到目标水平以上。

除非出口持续放缓,否则油价的上涨势头可能会缓解。从长远看,石油消费国难以避开俄罗斯的石油,因为俄罗斯的出口进入了一个开放的、可替代的市场,不需要国家间的密切联系。

美国赖斯大学贝克公共政策研究所能源事务研究员加布里埃尔·柯林斯表示,美国如果通过金融手段或与盟友联合制裁俄罗斯油气行业,将伤害全球能源消费者。美国政府如果针对俄罗斯石油,“将瞄准他们的经济重心,但同时也可能瞄准了本国消费者的钱包”。拜登此前表示,在制裁俄罗斯的同时,会尽力避免对美国本土经济,特别是对能源价格产生过大影响。但多名美国业界专家预计,今年油价将保持高位运行。

俄罗斯柴油/天然气对欧洲来说意义更大,因为该地区超过8%的需求是由俄罗斯供应的。燃油和残渣在全球范围内进行交易,通常被美国墨西哥湾沿岸炼油厂用作原料,或作为亚洲商业航运的船用燃料。与原油一样,麦肯齐团队认为,俄罗斯的成品油出口不会减少。

如果危机影响俄罗斯的天然气出口,麦肯齐团队预计基于天然气转石油而导致需求激增的情况不会出现。欧洲需要转换供暖燃料而增大石油需求的仅限于德国。在发电行业,欧洲的燃油发电能力要么闲置,要么关闭,这限制了石油需求的增长。

乌克兰几乎没有规模化的金属提取和加工生产设施,因此生产中断对全球的影响相对较小。但由于市场供应已经面临压力,停止铝、铂族金属和铁矿石等某些商品的生产和出口,肯定会对市场形成影响,更重要的是,限制俄罗斯生产商进口原材料或从俄罗斯出口成品的能力。另一个问题是交易对手是否愿意或能够与其离岸实体进行交易。随着制裁力度可能加大,与俄罗斯有关联的任何金属和矿业公司都面临风险。

乌克兰局势的短期影响可能从两个主要石化渠道感受到:能源价格和制裁。任何额外的保费可能都需要以降低利润的形式弥补。制裁的确切影响将取决于制裁的最终形式。俄罗斯在欧洲石油化工总产量中所占比例略低于16%,在聚乙烯链中所占比例最高。这使俄罗斯成为该行业的举足轻重,但并非必不可少。

麦肯齐团队称,俄罗斯主要贸易伙伴是欧元区和中国。2020年与欧元区的贸易占俄罗斯出口25%,进口27%,与中国的贸易占俄罗斯出口17%,进口24%。俄罗斯原油主要销售到中国和欧盟。国际矿业巨头对俄罗斯的密切关联主要集中于少数几个:BP和TotalEnergies在各大巨头中占据着最大的位置。Wintershall DEA与俄罗斯天然气工业股份公司(Gazprom)的两家大型上游合资企业,在比例上是风险敞口最大的,当前的危机可能会影响其IPO的时机。

更严格的国际金融体系准入规则可能会损害IOC获得股息和其他付款的能力。针对俄罗斯伙伴的有针对性的制裁似乎不太可能,但会带来更为深远的挑战。

在电力行业,只剩下遗留的投资。俄罗斯金属和采矿业的国际参与度不大。嘉能可是剩下的最后一家,但其风险敞口占其市值的比例不到1%。

麦肯齐团队认为,与2014年克里米亚事件相比,这场冲突对乌克兰经济的伤害更大。如果能源贸易受到影响,全球影响可能会很严重。俄罗斯和西方国家都不想扰乱资金流动,但也不能排除这种可能性。

俄罗斯经济更能承受制裁。俄罗斯已经建立了一个储备缓冲,可以在短期内缓解制裁的影响。被冻结在国际债券市场之外,意味着新的主权债务需要在国内融资。准备金覆盖了到2025年到期的500亿美元政府债务本金偿还。